现在的A股,医药医疗是最火热的板块之一,而爱尔眼科、通策医疗这两家公司,又在整个大医药板块中,位于最耀眼的公司之列。简单定性来看,爱尔、通策都是医疗服务公司,以连锁模式,实现了业绩高速增长。

那么同样属于医疗板块的美年健康股票怎么样呢?金股网认为此股也具备类似的属性。

01:公司简介

美年健康是目前中国规模最大的体检服务机构,2015年8月,美年健康完成借壳上市,此后分别收购“美兆健康医疗”、“慈铭体检”。

我此前的单位,每年的健康体检就是在慈铭体检做的,从服务水平来看,简直是我感受过的最有品质的医疗服务。

相比之下,单位在某三甲医院的职业健康体检,遇到的二个医生,我好声好气的咨询问题,可他们的态度就像我欠他几十万一直拖着不还,气的我想一拳捶过去了。

说回公司,截止2019年底公司基本实现了在中国大陆市场全覆盖布局,已在294个核心城市布局703家体检中心,在营632家(美年499家、慈铭88家、 美兆奥亚共45家),其中47.30%的体检中心分布在三四五线城市。

2019年年报中,公司称主动开展了预约限流,减少低价订单,提升客户满意度,全年总接待人次为2602万人(含参股体检中心),团检和个检客户占比为78%:22%。

可在2018年报里,公司的战略目标是力争实现体检中心数量达到700家、体检服务人次 3600 万、个检占比30%、平均客单价500元/人的年度目标。

说实话,看到2019年年报与2018年年报的描述,我觉得公司这样的话风有些不太合适。

02:行业宏观情况及竞争格局

据卫生主管部门统计,我国慢性病人群近4亿,其中高血压患者高达2.7亿,糖尿病患者 9700万,心脑血管疾病患者超过2亿。

我国心脑血管疾病、癌症、慢性呼吸系统疾病、糖尿病等慢性病导致的死亡人数占总死亡人数的88%,导致的疾病负担占疾病总负担的70%以上。

我国每年新发癌症病例达429万, 占全球新发病例的20%,死亡281万例。

目前,癌症筛查和早诊早治,是全世界普遍认同的降低癌症发病率、死亡率的有效手段。

近些年,我国健康体检行业快速发展。

据前瞻产业研究院,我国健康体检人次从2011年的3.44亿人次增长到2018年的5.75 亿人次,占总人口的42%,健康体检市场总体规模已达到 1500亿。

据预测,专业健康体检机构市场规模, 将从2019年185亿达到2024年的558亿。

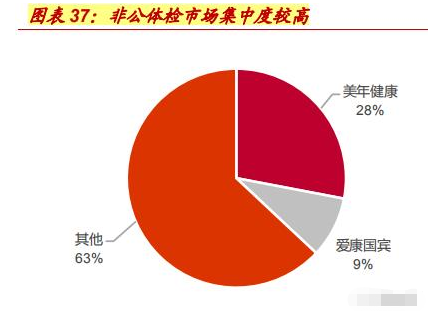

目前,公立医院仍占据 70%左右的市场份额,非公体检成长空间广阔,份额逐步提升,长期有望占据主导。

健康体检也正在从单位福利走向刚性需求,未来发展空间巨大。

2015 年我国体检平均客单价约为 290 元,仅占人均可支配收入1.2%,而美国和香港单次体检费用分别为5500元/人和3000元人,占人均可支配收入 2%左右,客单价有一定提升空间。

03:个股印象

1、品牌规模和影响力

公司是国内规模领先、分布最广的专业体检及医疗机构。在大众健康体检市场方面以美年大健康和慈铭体检两大品牌为市场核心覆盖,中高端及高端个人健康体检则分别通过慈铭奥亚、美兆体检提供优质服务。

其中美兆体检是世界三大高端体检品牌之一。

健康体检机构存在服务半径限制,美年作为全国网络布局最全面的体检机构,各省市的密集布局有利于体检客户就近选择体检地点。

集团采购和经营费用的边际成本下降。

龙头体检机构的品牌集聚效应。体检费用尚未大规模纳入医保体系,当前专业体检机构的客户主要是团体客户,大型企业通常将体检作为员工福利,倾向于选择有全国知名度的龙头企业。

2、差异化+性价比服务应对公立医院竞争

在一、二线城市,公立医院承接能力较为有限,且定价较高,主要服务对象为政府机构和大型国企等。

美年主要客户群体为民营机构,两者并不直接竞争。同时,美年的性价比优势较强,可对其他中小规模的民营体检机构形成较大的竞争优势。

2016 年后,美年快速在低线城市布局。在低线城市,美年可以“降维打击”,同时叠加地方低租金、低人力成本优势,盈利能力优于一二线城市,成为利润贡献主力军。

3、增长迅速,市占率优势明显

2012-19 年间,公司体检人次(含参股体检中心)复合增长率高达 50%,体量遥遥领先于行业第二爱康国宾,稳坐行业龙头地位。

公司与爱康国宾两大民营体检龙头合计占据非公体检市场约 37%份额,行业集中度较高。

体检行业比较依赖设备,前期投入极大,新进入者难以撼动目前的竞争格局。

在两大龙头由竞争走向合作之后,预计民营体检价格战也将随之告停,未来专业体检机构的竞争将会围绕服务和品质展开。

4、价格与服务优势

一二线城市的大型公立医院虽然也开始重视体检业务,但在价格和服务体验上均不及专业体检机构。

在三四线城市,专业体检机构的设备配置领先于公立医院,同时还具备价格优势,性价比明显优于公立医院。

三四线城市的民营体检机构也较为零散,竞争不充分。

5、引进阿里

2019年10月,公司宣布引入阿里巴巴作为战略股东。阿里共持有美年 15.49%股权,是公司第二大股东。

引入战投后,阿里将从组织形态、内部建设方面对公司完成数字化转型,包括线上业务流程的优化、数据中台的建设、基于大数据和数字化的变革和优化等。

除三位董事席位以外,阿里方面向美年输出超过 60 人的 IT 建设团队。

依托阿里健康 IT 建设平台,构建线上品牌和一二线城市 C 端导流,曲线避开一二线城市红海竞争,获取线上蓝海消费市场。

04:估值情况及风险

1、商誉规模较大

公司以先参后控的方式占据下沉市场,待达到一定收入规模后并购进入上市公司。公司体检中心收购 PE 通常在 7~10 倍,2019 年 4 月收购的 19 家体检中心PE 中位数为 7.65,远低于公司市盈率。

2019 年公司新增参股体检中心 56 家,参股转控股 19 家,截止 2019 年底参股体检中心已超 300 家。

截至2019年12月31日,公司合并财务报表商誉原值为51.39亿。

2019年市场新投入体检中心增多,导致业务受到分流影响,未能有效扩大产能,加之受2020年新型冠状病毒肺炎疫情影响,带来了商誉资产的减值压力。

2019年度公司已计提商誉减值准备10.35亿,减值后,商誉余额为41.04亿,仍然较高,存在一定的风险。

这几年,公司的二项重要并购,标的公司都没有取得预想中的业绩。

1)其中2017年公司并购了慈铭体检72.22%股权,天亿资产及维途投资承诺,慈铭体检2017年、2018 年、2019年扣非净利润分别不低于人民币 1.625亿、 2.03亿、2.48亿。

而慈铭体检2019年度除非净利润为 2.16亿,天亿资产及维途投资应补偿股份总数为566.7万股,及现金分红返还44.78万。

2)2018年,公司以自有资金人民币3.88亿收购天亿资产持有的美因基因33.42%股权。

天亿资产承诺美因基因2018年度、2019年度和2020年度扣非净利润分别不低于4263万、8866万、1.23亿。

美因基因2019年度扣非净利润为 4112.15万,天亿资产将以现金方式向公司补偿7198.8万。

2、影响力存在缺陷

大家普遍认为,医院的体检报告质量优于民营体检机构的体检报告,这一点是不争的事实;

其次,个检重复消费率很低。以南京为例,近三年个检回头率均不足 20%。这说明公司在个人消费者心目中,尚未建立起很好的口碑。

尤其是2018年的广州富海事件,导致美年健康的声誉受到了很大的影响。

不过,考虑到美年健康行业竞争格局正在优化,量价齐升成长逻辑确定性较高,阿里赋能下公司成长空间广阔。

相对来说,有一定的想象力。未来业绩增速,重回 20% 甚至 30% 以上,是存在一定机会的。

现在的价格,应该说中长期来看,美年健康股票仍有一定的投资价值。